宽基指数的“无限战争”:A500能做大吗?嘉实等基金公司集全公司资源去托举这个产品

专题:聚焦中证A500基金大战

宽基指数的“无限战争”:A500能做大吗?

来源:北漂民工的日常

假期的一点思考,个人观点,仅供参考。

首先声明,本文既不推广A500指数,但也并不唱空A500指数,请大家放心食用。

近期几乎所有公募从业人员都在关注中证A500ETF的募集工作,由于这个指数的特殊性,相信10家拿到批文的公司,几乎都是集全公司资源去努力托举这个产品。像嘉实就非常重视,已经率先提前结束募集了。

有很多业内人士把A500ETF的大战称为“宽基指数的最后一战”,实际上这个“最后一战”已经是4.0甚至5.0版本了,前面科创50、中证1000、中证A50等都有人觉得是“最后一战”,事实证明,现阶段还没有指数可以真实撼动沪深300指数的地位,未来也会有新的指数不断被开发,所谓的“最后一战”,其实是“无限战争”。

前一段时间民工也学习了“庸俗投资”老师的一篇雄文《中证A50ETF的中报启示录》,看完数据,很有启发。

同期我也发了一篇短微博,提出了我的问题:大家真觉得A500能做起来?

有基金公司的朋友直接私信我,说让我展开讨论下。

由于不想废话,所以本文希望以QA的形式,来和大家阐述一些市场的共识和思考。

1、为什么中证A500指数这么受关注?

答:很多人不好意思提原因,我很直白点出来吧,这是一门to G的生意,无论是前面的A50还是当下正在募集的A500,大家都希望指数做大基础规模后得到国家队的青睐。但很遗憾,目前中央汇金最大的偏好是沪深300指数,从中报看,中证A50基本上都没怎么买。大家不要装了,扯什么指数编制和ESG的关系,那点小九九,业内哪个人不是看得清清楚楚?

有观点说A500指数就是为国家队设计的指数,不好意思,起码现阶段连中证A50都还没得到国家队的认可,这事往后面再观察下。从现实来看,A50指数的最大持有人是各种险资,所以未来A500指数,还有很多挑战,具体原因我下面会分析。

2、中证A500是一个好指数吗?

答:先说一个前提,任何指数在编制的时候,一定都是符合当下市场的审美的,比如2018年年底业内做smart beta指数的时候,都不约而同选择了红利和低波两个因子,因为回测起来很好看。结果接下来19~20年红利低波被干爆了,之前发的产品都清盘好几个。很有意思的是,去年开始,大家又开始发红利低波相关的产品了。

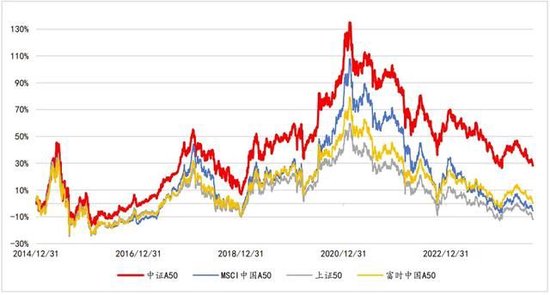

新指数看回测数据,一定比旧指数好,比如我们看中证A50指数的回测数据,直接吊打其他各种50指数。

那为什么十年前就没编制出这么好的指数?做组合回测当然能回测出过去表现最好的因子,但却无法预测未来。我看到有机构把近20年A500的回测数据拿出来和沪深300指数对比,佐证A500指数比沪深300指数更好,这个事情没有太大参考价值。你糊弄下领导算了,别把自己骗了,现在也没基民信这个。

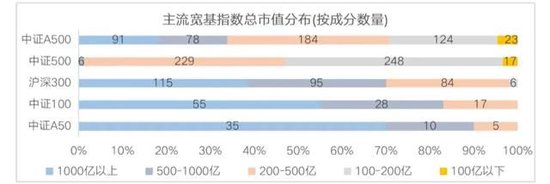

群里看了一个图,不知道是哪家机构出的,我觉得把A500指数最大的优点和劣势都表达出来了。

对比其他宽基指数,大致的结论是:中证A500指数其实就是一个浓缩版本的wind全A指数;当然,浓缩版中证全指指数 (000985)可能是更为严谨的表述。

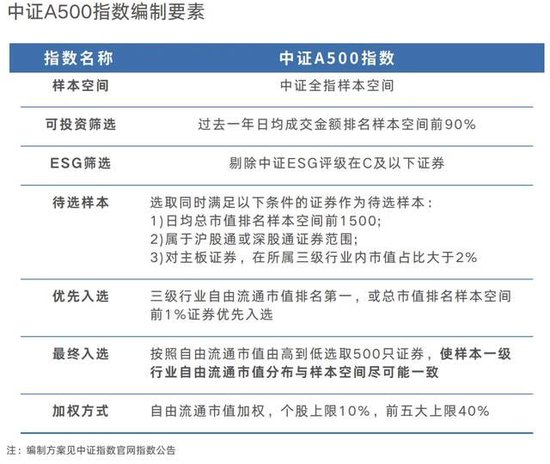

A500指数最大的优点是:均衡。这个均衡不光体现在行业上,囊括了全部35个中证二级行业及92个三级行业,也体现在大小盘的分布上,指数纳入了很多中小市值股票,但请注意,这并不意味着A500指数是一个中小盘为主的指数,本质上还是一个偏大盘的指数,因为按照已经公布的编制要素上来看,A500指数是自由流通市值加权,也就意味着虽然纳入了很多中小盘股票,但实际上权重比较低。

即便如此,这可能也是目前在市值分布上,最为均衡的指数了。

市场上的说法是,A500指数是“中国版标普500”,我觉得这个提法需要谨慎。

曾经有个中证沪港深500指数 (H30455),是前任“中国版标普500”(现在所有挂钩该指数的场内场外产品加起来规模也就10亿出头)。沪港深500的投资者也有说法啊,现在的A500指数,没有包含腾讯阿里美团小米等港股,所以优势在我?

总结一下,A500指数的编制方案并没有什么太大的槽点,已经是当下最先进的理念;和之前其他宽基指数的重合度并不高,也是一种优势。

3、满足什么条件A500指数才能崛起?

答:要回答这个问题,首先要搞清楚中证A500指数的生态位在哪里。如果把这个指数的生态位定位于中央汇金未来可能申购,那本文其实也没什么好讨论的了。任何指数能崛起被大家记住、认可并在市场上普及,肯定不能是单一孤立的逻辑。

比如大家认为是汇金申购的逻辑,那么现在汇金已经持有了大量的沪深300指数,有什么理由去换成A500指数?如果是沪深300切A500,这仍然是一个存量博弈的故事,尤其是在这样一个下行贝塔中,一个没有让投资者挣过钱的指数,很难有群众基础,这也是中证A50的毛病:基本没有投资者在里面挣过钱。

目前市场上比较主流的宽基指数,都有过自己辉煌的历史,比如中证500指数及指增,在中小盘行情中创造了较多相对于大盘的超额,且有自己的股指期货(曾经出现一大批挂钩雪球产品)。

A500指数的优点是它没什么短板(如上文所述,编制方案没什么槽点),跨市场足够大,连北交所的股票都可以纳入。对比一下,曾经辉煌的创业板指数算是单一市场指数,而中证500指数里面没有特别大的权重股,偏中盘。

盲猜一下未来A500指数崛起的路径:

第一,首先是机构资金的青睐,各家公司各显神通,把能拉来的险资客户甚至国家队都拉进来,做大规模;

第二,做大联接基金和指增产品,如果接下来市场有一波向上的行情,假定A500能继续跑赢沪深300较多,那么完全可以开始教育场外联接基金的客户定投A500来获取市场的贝塔,也会有一些溢出规模到指增产品,总有那么一些指增能做出不错的超额,理论上A500的成分股更多且市值分布更广,吐槽沪深300指增难做的基金经理可以注意了,你们觉得沪深300成分股被充分定价,那么接下来,A500指增的舞台足够大,理论上可以做出更多的超额。

第三,中证A500指数相关股指期货推出,股票基金及投顾的业绩比较基准都开始慢慢改成A500指数,如果到了这一步还没办法做起来,那只能说这个赛道的玩家不够多且市场那时候仍然缺乏上行贝塔。

从短期来看,A50也好,A500也好,其实当下拼的是机构资源,但长期来看,零售端的客户也是重要的群众基础。

4、未来哪些宽基指数还有空间?

答:A500是一个好指数,只是这样一个均衡的指数 ,注定短期难以出彩。对于中证A50指数其实也是一样。前面有很多关注度很低的中证宽基系列指数,可能大家现在基本不怎么关注了,比如中证100指数,很多都清盘了。

对于A50而言,由于整体比较大,所以称为业绩比较基准就别想了,但还存在一个故事是,未来可能会成为外资抄底A股的核心标的。外资的审美一直比较轴,让它们抄底沪深300之外的股票估计都难,之前MSCI A50和富时中国A50都是仅有50个股票,基本都是大市值。

换你去其他国家投资,你也懵。比如我们大部分人对于美股的认知也是停留在科技巨头公司上,中小市值的公司都不认识,了解的难度很大,你怕不怕?

对于老外而言,也是差不多的逻辑,新兴市场国家的股票,不能认知的壁垒太高,中小公司的入库,人家风控就是不给你过,咋办?其实大家可以看下MSCI A50指数的编制规则,市值是加分项。

除此之外,未来还可能有大机缘的宽基指数是中证800指数,我今年还写过《中证800指数的进退维谷》,这里面最大的玩家是汇添富,年报和中报披露后,增量资金的来源很清楚了(本来年报结束我应该去看下确认下的,但后面给忘了),800ETF(515800)前十名持有人中,第一大持有人正是中央汇金。基金报统计了国家队的持仓偏好,大家可以看下。

汇金系最爱的还是沪深300,持仓华泰柏瑞沪深300ETF(510300)竟然超过1200亿,其次是上证50、中证500、中证1000、创业板……

大家寄予厚望的中证A50,没有看到,反而买的是MSCI A50指数,虽然不多。

但如同前面所说,中证800也有类似A500一样的问题,就是偏均衡,不过中证800指数的最硬的逻辑就在于它是目前主动权益基金的业绩比较基准。

如果有人能做好一个中证800指增,那对于很多机构客户的吸引力也是致命的,配置一些底仓,可以稳稳跑赢市场基准,直击考核痛点。

中证800指数可以简单视为沪深300+中证500,那么为什么汇金买了那么多沪深300和中证500,却只买了800ETF(515800)这一个?

我估计很多人都有跟我一样的疑问:直接买中证800不是更方便吗?

个人感觉,这个赛道的玩家虽然不是特别少,但真正做大的寡头就一家,所以没办法买太多。

如果要想让汇金买的多,一家独大也不行,还是一起玩的人要多。所以对于已经发行了中证800ETF但还没把规模做起来的玩家而言,即便这波拿不到A500的批文,去做大中证800ETF也是一种思路,这个确定性比中证A50的确定性还强。

5、没有拿到第一批批文的公司怎么办?

答:有朋友说民工只会泼冷水,没有提供任何建设性意见。

我觉得A500这个指数,小公司参与意义确实不大,烧钱烧资源;但对于其他大中型公司而言,做一定比不做好,尤其是两类公司,第一是行业ETF做得很大但却没有太大宽基指数的公司,第二是公司经营状况较好但却没有拳头ETF的公司。

对前者而言,赛道型产品的故事早就终结了,行业ETF的规模这两年一直在萎缩,留给基民的只有回不了的本和无尽的恨;对后者而言,如果不投入宽基ETF,就会被头部ETF玩家彻底拉开身位;而对于当下还有余力投入ETF的公司而言,逆势扩张的动作是播下一颗未来的种子,是希望。

无论是对于首批公司还是后面的公司,这是一项胜率不高但赔率较高的业务,如果这个指数真的崛起了,成为了下一个沪深300指数,那这可能是公司未来业务的第二增长曲线,成为公司ETF业务板块的基石。虽然成功的路很难,即便从10家中卷出来,短期也不一定有收益,但不去做就永远没有可能性。

还是要乐观一些。十几年前很多公司觉得纯债业务利润太薄,觉得货币基金多了没用,但现在债基批文拿不到,货币也绝版了,谁能想到呢?

我一直在反思自己,人其实很容易陷入当下的逻辑,看不到也看不懂未来的趋势,这都是很正常的,但事在人为,去做才有无限可能。

各位加油!

编辑:宇杰

(风险提示:本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议, 本人不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本人不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》等基金法律文件,全面认识基金的风险收益特征和产品特性,充分考虑自身的风险承受能力,在了解产品或者服务情况、听取适当性意见的基础上,理性判断市场,根据自身的投资目标、期限、投资经验、资产状况等因素谨慎做出投资决策,独立承担投资风险。市场有风险,入市需谨慎。)

上一篇:命运之恋豆瓣,命运之恋结局

上一篇:命运拍手版,命运手语